Cada tres meses, los autónomos tienen que presentar la autoliquidación del IVA a través del modelo 303. Se trata de un formulario de la declaración trimestral del Impuesto sobre el Valor Añadido (IVA) y consiste en la liquidación fraccionada de ese impuesto. Así, en enero toca hacer cuarta declaración trimestral y primera autoliquidación del año. ¿Sabes cómo hacerla?

A través de este modelo, lo que hace un autónomo es responder a su obligación fiscal con Hacienda y debe hacerlo cada tres meses: liquidar la diferencia entre el IVA repercutido en sus facturas de ventas y el IVA soportado en sus facturas de gastos.

Es decir, hay que pagar –o ingresar– la diferencia entre el IVA que hayas cobrado a tus clientes y el que hayas pagado a tus proveedores a lo largo del trimestre.

Es una de tus obligaciones como autónomo, siempre que tu actividad no esté exenta de IVA. Si acabas de empezar con tu negocio y eres nuevo en esto o, simplemente, quieres asegurarte de que estás haciéndolo correctamente, aquí tienes una breve guía sobre cómo hacer la declaración del IVA trimestral para autónomos.

¿Cómo hacer la declaración del IVA? El modelo 303 es un modelo que autónomos y empresas deben cumplimentar para hacer la declaración trimestral. Consiste en liquidar ante la Agencia Tributaria cada 3 meses, el Impuesto sobre el Valor Añadido.

Esta obligación se deriva de un gap natural por la actividad empresarial, dado que, por un lado, el autónomo recauda cantidades de IVA que deben parar a las arcas públicas y, por otro, paga el IVA a sus proveedores.

El autónomo o empresa es un mero recaudador de este impuesto. Cuando vende sus productos o servicios recibe una cantidad de dinero en concepto de IVA, que en realidad paga el consumidor final al Estado.

Por lo tanto, el autónomo debe devolverle a Hacienda lo que sus clientes ya le han pagado a lo largo del trimestre fiscal, el IVA repercutido o devengado.

De modo inverso, cuando el autónomo compra algo para abastecerse o desarrollar su actividad, la cantidad de IVA que haya pagado a sus proveedores le será devuelto: es el IVA deducible. Por lo tanto, la autoliquidación del IVA que tiene que hacer el autónomo cada tres meses no es más que la declaración de la diferencia entre el IVA soportado y el IVA repercutido.

Como sabemos, el IVA grava entregas de bienes o prestaciones de servicios. Por ello, todos los autónomos y empresas que realicen actividades no exentas de IVA –la mayoría, a excepción de sanidad, educación o trabajos artísticos, entre otras– están obligados a presentar este modelo para hacer la autoliquidación trimestral de este impuesto ante el fisco.

La obligación de declaración y autoliquidación del IVA es independiente de la figura jurídica sobre la que hayas construido tu negocio (autónomo, comunidad de bienes, cooperativa, sociedad limitada, asociación, etc) y tampoco influye el estado de las cuentas o el resultado de la autoliquidación.

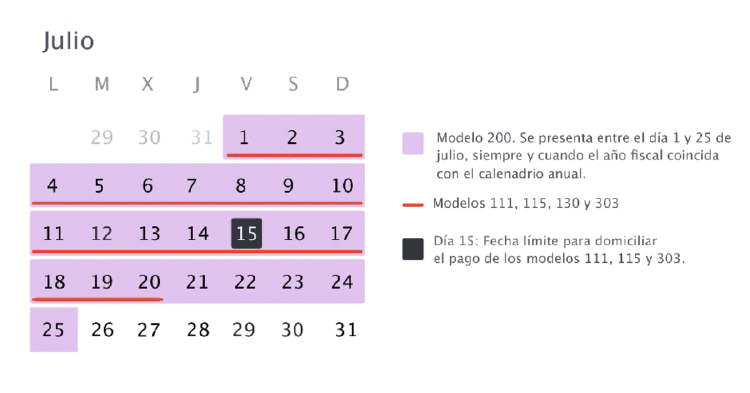

La declaración trimestral del IVA se debe presentar, de acuerdo con el calendario fiscal de la Agencia Tributaria:

Pero, ¿cómo hacer la declaración del IVA por primera vez? Para hacer la declaración del IVA es importante que tengas un certificado electrónico o un usuario en el sistema Cl@ve PIN.

A través de uno de los dos canales podrás entrar en la sede electrónica de la Agencia Tributaria y completar y presentar el documento telemáticamente.

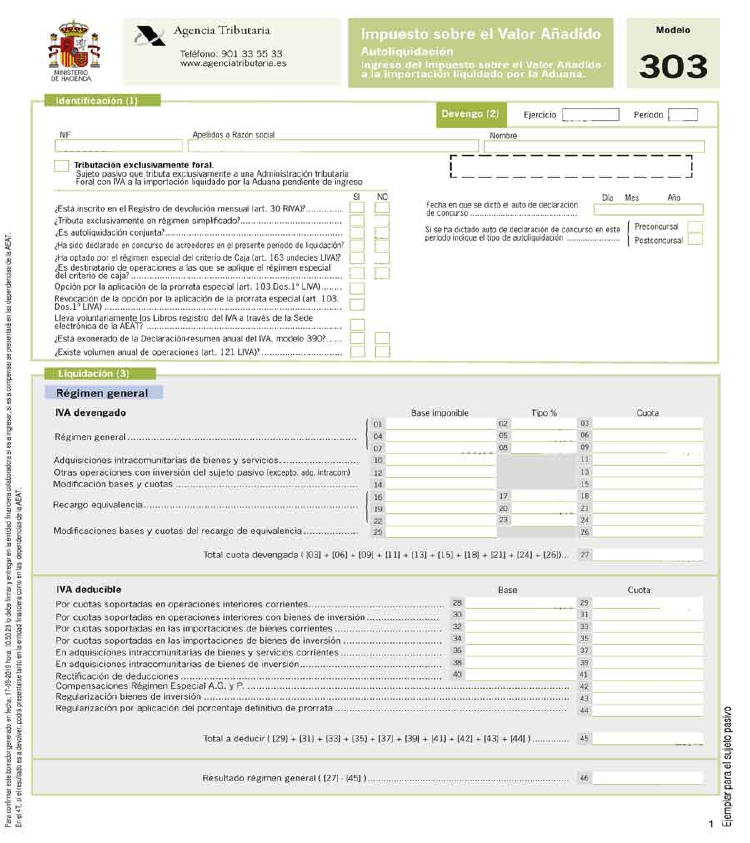

En las primeras dos secciones solo tendrás que responder a tus datos personales y algunos detalles de tu actividad: por ejemplo, si tributas por régimen simplificado, si estás o no inscrito en el Registro de devolución mensual, si se trata de una autoliquidación conjunta, etc.

En la tercera sección se introduce la liquidación, que es el punto clave de la declaración. La autoliquidación consta de 99 casillas, donde hay que detallar la cuantía correspondiente a tres hechos: El IVA que ha recaudado el autónomo contribuyente, el IVA que se puede deducir, y el resultado final de la declaración.

En el primer caso hay que desglosar el IVA devengado, es decir, el dinero en concepto de IVA que has cobrado con tus facturas a tus clientes. Por otro lado, hay que indicar el IVA deducible, es decir, aquellas cantidades que hayas pagado a tus proveedores en concepto de IVA.

En este caso, podrás deducirte el IVA de los gastos necesarios para tu actividad y, cuando esos gastos sean destinados no solo para tu vida profesional sino también para tu vida personal, podrás desgravar tan solo una parte proporcional. Por ejemplo, el IVA de un vehículo que utilizas para tu negocio y para tu vida personal o el de los gastos de alquiler, luz y agua si trabajas desde casa.

Para el IVA devengado, tendrás que rellenar las casillas de la 1 a la 9. Si aplicas diferentes tipos de IVA a tus productos y servicios, tienes que utilizar una fila para cada porcentaje de IVA aplicable.

Por su parte, en las columnas se indica la base imponible (o cuantificación del hecho imponible), el tipo de gravamen (el porcentaje de IVA aplicable, 4%, 10% o 21%) y la cantidad de IVA ingresada.

El IVA deducible se detalla a partir de la casilla 28. A partir de ahí tienes que indicar las cuotas soportadas en operaciones interiores corrientes, inversiones e importaciones. Aquí tienes que completar la base imponible de todas las compras corrientes del negocio, de las inversiones y de las importaciones para obtener la cuota de IVA resultante.

Por último, tras la declaración del IVA devengado y del IVA deducible, tendrás el resultado final de la declaración, reflejado en la casilla 71. Si el resultado es un importe negativo, tendrás que indicarlo en la sección 4 para que Hacienda te compense esa cantidad en la declaración del siguiente trimestre.

Desde la sección 6 puedes solicitar a Hacienda que te devuelva el importe en tu cuenta bancaria, siempre que estés realizando la liquidación del último trimestre del año. En el apartado 7 debes incluir número de cuenta en el que quieres que Hacienda haga el cobro –o ingreso– del IVA.

La sección 5 solo es pertinente en el caso de que no hayas tenido actividad en todo el trimestre y la 8 solo en el caso de que estuviese realizando la declaración complementaria.

Como ves el tema de hacer la declaración del IVA es algo tedioso pero resulta fundamental para adecuarse a la normativa y operar como autónomo sin deudas. ¿Liado? Tranquilo, en Yoigo Negocio te damos las herramientas que necesitas para no perderte ninguna información tributaria vital.

Entra en nuestra web o llama al 900 622 220 y equípate con la conexión a Internet que necesita cualquier trabajador para ser competitivo.