Ser autónomo o socio de una empresa es sinónimo de fiscalidad. Son muchos los impuestos a los que debes hacer frente, y es vital dominarlos para evitar problemas con Hacienda. No estar al corriente puede traer graves consecuencias económicas.

En España, este tema se complica ligeramente ya que las competencias de muchos de los tributos que debemos abonar están cedidas a las Comunidades Autónomas.

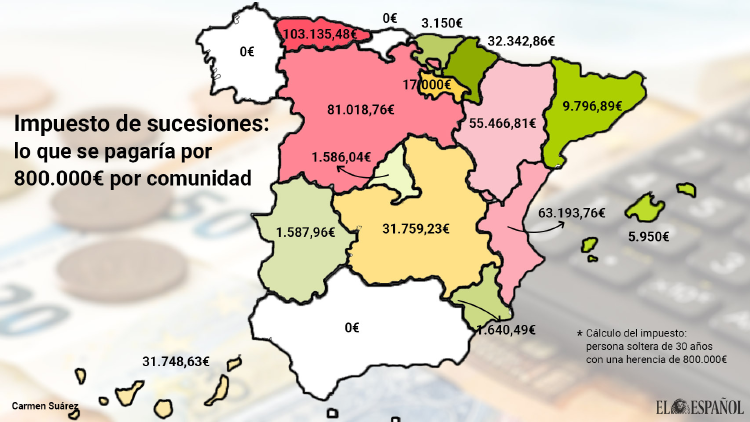

Esto significa que, dependiendo de dónde residas, te tocará pagar un porcentaje diferente. ¿Te suena la polémica eterna con el Impuesto de Sucesiones?. Te explicamos con detalle qué es y cómo afecta a las empresas.

El Impuesto de Sucesiones es el tributo que hay que abonar cuando se produce una herencia o legado. En este caso, es la persona que hereda la responsable de pagarlo. Está regulado por la Ley 29/1987 del Impuesto sobre Sucesiones y Donaciones.

El plazo para hacerlo es de 6 meses desde el momento en que fallece la persona que lega los bienes, pero la Agencia Tributaria permite solicitar una prórroga de otros 6 meses. Pero ojo, porque eso no ese no es todo el efecto del tributo.

Este impuesto no grava exclusivamente el acto de herencia o sucesión, sino que también carga el incremento patrimonial de la persona beneficiaria. Los obligados por ley a pagar el Impuesto de Sucesiones son los siguientes:

Como hemos comentado al principio, la competencia del Impuesto de Sucesiones está cedida a las CCAA, y cada una tiene su propia regulación al respecto. ¿Qué domicilio se tiene en cuenta a la hora de calcular la cantidad?

En el caso que nos atañe, es decir, las sucesiones, el lugar de referencia será el de residencia habitual del fallecido, con independencia de que los herederos vivan en otra comunidad autónoma. La complejidad viene cuando no reside en territorio nacional.

Si tu residencia habitual está en España, pero recibes la herencia de un familiar del extranjero. ¿Debes tributar aquí? La verdad es que sí.

Como ciudadano español, tienes el deber personal de pagar impuestos incluso aunque los bienes heredados se sitúen fuera. En ese caso, la referencia será la comunidad autónoma donde vivas habitualmente.

Si, por otro lado, la herencia viene de alguien que vive en el extranjero, pero los bienes se sitúan en España, la referencia para el pago del Impuesto de Sucesiones será la Comunidad en la que se ubique la mayor parte de dichos bienes.

Ojo, porque de haber varias propiedades en distintas ciudades, será aquella en la que esté la de más valor. ¿Qué pasa si la situación es la contraria, y es el heredero el que vive fuera?

Este tendrá que abonar los impuestos correspondientes a los bienes situados dentro del país. En ese caso, la referencia será de nuevo la Comunidad en la que residiera la persona fallecida. Si ambas partes residían fuera de España, será la región donde se sitúen los bienes.

Hay mucha disparidad en función de la región en la que corresponda pagar el Impuesto de Sucesiones. Lo más importante es saber que existen 4 grupos según el parentesco, y estos tienen diferentes reducciones dependiendo de la comunidad:

Los gobiernos autonómicos no desaprovechan las competencias que tienen para jugar sus cartas y competir económicamente entre sí. Ya sabrás que una región con tributos más bajos siempre atraerá más población y talento. Lo que se conoce como dumping fiscal.

A nivel particular y dejando de lado la política, lo que te interesa conocer a ti son las oportunidades que ofrece la propia normativa de acuerdo a cantidades:

Estos son algunos de los ejemplos que ilustran las tremendas diferencias que existen en el pago del Impuesto de Sucesiones por Comunidad Autónoma. Lo más aconsejable es informarte con detalle.

Y pensarás: "todo esto está muy bien, pero ¿cómo afecta el Impuesto de Sucesiones a una empresa familiar?" Si estás metido en ese supuesto, aquí van unas cuentas explicaciones.

Heredar una empresa familiar también está gravado por el Impuesto de Sucesiones. No obstante, hay una serie de incentivos fiscales que reducen la aportación; medida que busca apoyar la continuidad de dicha compañía.

Así pues, los herederos pueden acogerse, en este supuesto, a una reducción del 95%, que en el caso de algunas comunidades autónomas como La Rioja o la Comunidad Valenciana se ha ampliado hasta el 99%, llegando al 100% en Navarra.

Es importante destacar que, para que dicha reducción pueda aplicarse, hay una serie de requisitos que se exigen:

El heredero debe ejercer labores de dirección que representen más de la mitad de sus rendimientos empresariales, profesionales y de trabajo personal, excluyendo los procedentes del desarrollo de su actividad empresarial o profesional.

En conclusión, si vas a heredar una empresa familiar es importante que te informes bien sobre los requisitos específicos de cada Comunidad Autónoma. Pese a la reducción del 95%, recuerda otros impuestos como el de incremento del patrimonio.

La mejor manera de dominar el Impuesto de Sucesiones es informándose, y para eso necesitarás una buena conexión a Internet. Entra en nuestra web o llama al 900 622 700 y apóyate en los recursos que te ofrecemos desde Yoigo Empresas.